관리자

2023-11-13

477

관리자

2023-11-13

477

안녕하세요,

아토즈 싱가포르입니다.

싱가포르가 아시아의 경제 허브인만큼 현재 많은 분들께서 싱가포르 진출을 위한 여러 가지 조건들을 검토하고 있으며,

그 중 세무 신고는 흔하면서도 각 나라 세법의 차이로 인해 싱가포르에 처음 진출할 때 많이 낯설고 복잡하여 많은 분들께서 문의 및 상담 요청하고 있습니다.

싱가포르 내 법인 운영 및 개인 거주 시 법인 및 개인에게 주로 아래와 같은 세금 신고 의무가 발생하며, 각 세금에 대한 ‘세무 신고서 종류’와 ‘신고 기한’에 대해 간략히 정리하여 안내해 드리도록 하겠습니다.

- 법인세 (Corporate Income Tax)

- Goods and Services Tax (GST)

- 원천세 (Withholding Tax)

- 개인소득세 (Individual Income Tax)

1. 법인세 (Corporate Income Tax)

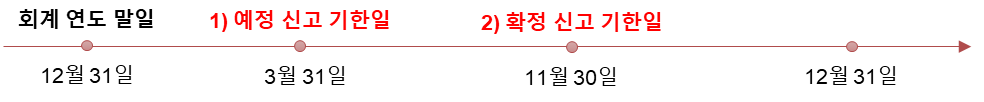

법인세 신고는 회계 결산 연도 말일 도래한 이후에 아래의 Timeline에 따라 2번에 걸쳐 신고(예정 신고, 확정 신고)할 의무가 있습니다.

1) ‘예정 신고(ECI: Estimated Chargeable Income)’는 회계 결산 연도 말일로부터 3개월 이내에 신고해야 합니다.

단, 아래의 두 면제 조건에 모두 부합되는 경우, ECI 신고 의무가 면제됩니다.

- 해당 회계 연도(FY)의 연간 매출액이 S$5 million 입니다.

- 해당 과세 연도(YA)의 ECI(Estimated Chargeable Income) 금액이 S$0 이하(nil) 입니다.

2) ‘확정 신고(Form C/Form C-S/Form C-S(Lite)'는 해당 회계 결산 연도(FY)의 과세 연도(YA) 11월 30일까지 신고해야 합니다.

Form C/Form C-S/Form C-S(Lite)는 확정 신고서의 종류들이며, 연간 매출에 따라 확정 신고서의 종류가 달라집니다.

Form C-S(Lite) | Form C-S | Form C | |

조건 | 싱가포르에 설립된 법인으로, 연간 매출액이 S$200,000 이하인 경우 | 싱가포르에 설립된 법인으로, 연간 매출액이 S$5 million 이하인 경우 | 모든 법인 작성 가능하나, 일반적으로 Form C-S/Form C-S(Lite) 조건에 부합되지 않을 경우 |

제출 서류 | 세무 신고 시 재무제표와 세금 계산서(tax computation) 제출 의무는 없으나 보관 의무가 있음 (추후 IRAS에서 제출 요청 시 제출 필요) | 세무 신고 시 재무제표와 세금 계산서 제출 의무가 있음 | |

특징 | 세 개의 신고서 중 가장 단순 | Form C-S(Lite)에 비해 작성해야 하는 정보가 많아 복잡하나, Form C보는 단순 | 세 개의 신고서 중 작성해야 하는 정보가 많고 세무 신고서 같이 제출해야하는 서류가 있으며, 세 개의 신고서 중 가장 복잡 |

2. Goods and Services Tax (GST)

GST는 한국의 부가가치세와 비슷한 개념으로, GST 등록 법인만 아래의 Timeline과 같이 분기마다 신고할 의무가 있습니다.

위 Timeline에 따라 분기마다 정기적으로 신고하는 GST 신고서의 명칭은 GST F5이며, 이외 필요에 따라 GST F7/F8 신고서도 있습니다.

GST F5 | GST F7 | GST F8 | |

의미 | 회계 연도 말 일을 기준으로 분기마다 정기적으로 신고하는 신고서 | IRAS에 신고한 GST F5/F7/F8에 오류가 있을 때 수정 신고를 하기 위한 신고서 | GST 등록 취소에 따라 마지막 기간에 대한 GST 신고서 |

신고 및 납부 기한 일 | 매 분기의 다음 월 말 일까지 신고 | 오류가 발견되는 즉시 정정 신고* | IRAS에서 명시하는 마지막 신고 기간의 말 일자로부터 1개월 이내 신고 |

*마지막으로 신고된 회계 기간으로부터 최대 5년 이내 신고된 신고서들에 대하여 정정 신고가 가능하나, 1년이 넘은 신고서에 대해서는 패널티가 부과될 수 있습니다.

3. 원천세 (Withholding Tax)

싱가포르 비거주 법인 또는 개인에게 특정 성격(Royalty, Interest, Technical service fee 등)의 비용을 지급할 때, 비거주자가 싱가포르에 납부하여야 할 세금만큼을 비용을 지급하는 싱가포르 거주 법인이 원천 징수하여 신고 및 납부해야할 의무가 있으며, 이때 신고 및 납부한 세금을 원천세라고 합니다.

원천세의 경우 한 가지 신고 서류만 존재하며, 신고서의 명칭이 Section 45(S45)입니다.

납세자들은 date of payment to the non-resident*로부터 두 번째 월의 15일까지(15th of the second month) 납부해야 S45 신고 및 원천세액을 납부할 의무가 있습니다.

*date of payment to the non-resident는 아래의 날짜 중 가장 이 날짜를 의미(Director fee 관련 원천세 제외)합니다.

- 계약서에 명시된 납부 기한일 (계약서가 없는 경우 Invoice 발행일)

- 비거주자의 계좌 혹은 비거주자가 지정한 계좌로 대금이 입금된 날짜

- 실제 납부 일

4. 개인소득세 (Individual Income Tax)

흔히 개인소득세라고 함은 개인에게만 신고 의무가 있는 것으로 단순하게 생각할 수 있지만, 법인 및 개인 모두 각자의 신고 의무가 있습니다.

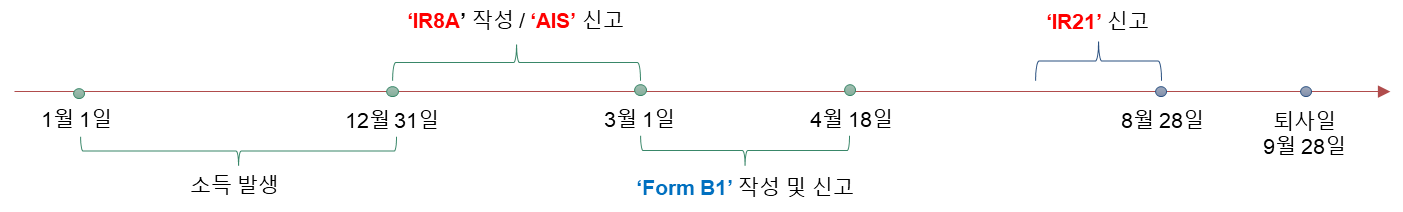

| 연간 소득 신고 시 | 퇴사자 소득 신고 시 |

법인의 의무 | 직원들의 연간 소득 정보를 기재한 'IR8A’ 신고서를 다음 연도 3월 1일까지 직원에게 지급해야 할 의무가 있으며, 해당 연도에 근무한 직원 수가 5인 이상인 경우 IRAS에 ‘AIS’ 신고할 의무도 있음 (서류 이름: IR8A) | 퇴사하는 외국인 직원에 대한 퇴사 시점까지의 소득 정보를 기재한 ‘IR21(Tax clearance)’ 신고서를 퇴사 일 최소 1개월 이전에 신고할 의무가 있음 원칙적으로 마지막 월급을 Withhold해야 하며, Withhold한 금액으로 개인 소득 세액 납부 후 잔액만 퇴사 직원에게 제공 |

개인의 의무 | 본인의 연간 소득 및 개인 공제 정보를 기재한 ‘Form B1’ 신고서를 다음 연도 3월 2일부터 4월 18일까지 | 개인 소득 세액이 법인이 Withhold한 금액을 초과한 경우, 잔여 개인 소득 세액에 대하여 납부할 의무가 있음 |

본 글을 통해 싱가포르에서 법인 운영 및 거주 시 의무적으로 신고해야 하는 여러 가지 세무 신고에 대한 이해에 많은 도움이 되셨기를 바랍니다.

아토즈에서는 콥섹 업무, 회계 업무뿐만 아니라 세무 업무에 대한 양질의 서비스를 제공해 드리고 있으며, 고객사와 원활한 의사소통을 통해 각각의 세무 신고서를 작성하고 신고 기한일 내 각각의 세무 신고가 이루어질 수 있도록 최선을 다하고 있습니다.

각각의 세무 신고 및 아토즈의 세무 신고 서비스에 대해 궁금하신 내용이 있다면 블로그 하단의 이메일 혹은 전화번호로 편하게 연락해 주시기를 바랍니다.

이 블로그의 내용은 정보 제공을 위한 것이며, 법적 또는 기타 전문적인 조언으로 사용 될 수 없습니다. ATOZ SG 및 그 계열사, 자회사는 이 블로그의 내용을 바탕으로 한 행동이나 행동을 보류한 결과로 발생하는 손실에 대해 책임을 지지 않습니다. 구체적인 상담이나 도움이 필요하시면 언제든지 info@atozsg.com으로 연락해 주십시오. 저희 팀이 기꺼이 도와드리겠습니다.

Copyright© 2025 ATOZ SG Consulting. All rights reserved.

- 카카오톡 문의KakaoTalk

- 홈페이지 문의 Contacts

- 카카오톡KakaoTalk

- ContactsContacts